بيزنس وبورصة

مقدمة عن صناديق الاستثمار المتداولة (ETFs)

دليلك الشامل لتداول صناديق الاستثمار المتداولة (ETFs)

مقدمة

تداول صناديق الاستثمار المتداولة (ETFs) بقى من الاستثمارات الشائعة بين الناس بسبب مرونته وتنوعه. ETFs بتجمع بين مزايا الاستثمار في الأسهم وصناديق الاستثمار المشتركة، وبتوفر للمستثمرين فرصة استثمار في مجموعة واسعة من الأصول بسهولة. في المقال ده، هنشرح بالتفصيل كل حاجة محتاج تعرفها عن تداول ETFs، ونقدم أمثلة عملية ورسوم بيانية علشان توضح لك الفكرة بشكل أوضح.

إيه هي صناديق الاستثمار المتداولة (ETFs)؟

صناديق الاستثمار المتداولة (ETFs) هي صناديق استثمارية بتتداول في البورصة، وبتخليك تستثمر في مجموعة واسعة من الأصول زي الأسهم، السندات، السلع، والعملات. فكرة الـ ETFs إنك تقدر تشتري سهم واحد يمثّل سلة من الأصول بدل ما تشتري كل أصل لوحده. وده بيساعد في تنويع المحفظة الاستثمارية بشكل بسيط وسريع.

ليه تستثمر في صناديق الاستثمار المتداولة (ETFs)؟

1. تنويع المحفظة

بدل ما تشتري أسهم كل شركة على حدة، ETFs بتخليك تستثمر في سلة من الأسهم، مما يقلل المخاطر المرتبطة بأداء شركة واحدة.

2. تكلفة أقل

ETFs عادة بيكون ليها تكاليف إدارية أقل من صناديق الاستثمار المشتركة، لأن معظمها بيتبع استراتيجيات استثمارية سلبية زي تتبع المؤشرات.

3. سهولة التداول

زي الأسهم، تقدر تشتري وتبيع ETFs في أي وقت خلال ساعات التداول. وده بيدي مرونة أكبر للمستثمرين إنهم يستجيبوا بسرعة لتغيرات السوق.

إزاي تشتغل صناديق الاستثمار المتداولة (ETFs)؟

صندوق الاستثمار المتداول هو ورقة مالية تشمل سلة من الأسهم أو السلع أو الأصول التانية، وبتتبع مؤشر أو قطاع معين. يعني ممكن تلاقي ETF بتتبع أداء شركات التكنولوجيا أو الشركات الكبيرة أو حتى السلع زي النفط والذهب.

الفرق بين صناديق الاستثمار المتداولة وصناديق الاستثمار المشتركة

1. التداول

ETFs بتتداول في البورصة زي الأسهم، وبتقدر تشتري وتبيع خلال اليوم بأسعار متغيرة. بينما صناديق الاستثمار المشتركة بتتداول مرة واحدة في اليوم بسعر محدد.

2. التكاليف

ETFs غالبًا بيكون ليها تكاليف أقل مقارنة بصناديق الاستثمار المشتركة، وده بسبب إن معظمها بيتبع استراتيجيات استثمارية سلبية زي تتبع المؤشرات.

3. الشفافية

ETFs بتكون أكثر شفافية لأنك بتعرف بالضبط الأصول اللي فيها كل يوم. بينما صناديق الاستثمار المشتركة مش دايمًا بتعلن عن مكوناتها بشكل دوري.

أمثلة على صناديق الاستثمار المتداولة (ETFs)

1. صناديق الأسهم (Stock ETFs)

دي صناديق بتتبع مؤشرات تشمل مجموعات من الأسهم زي الشركات الكبيرة أو الصغيرة. مثال على كده SPDR S&P 500 ETF (SPY) اللي بيتتبع أداء مؤشر S&P 500.

2. صناديق المؤشرات (Index ETFs)

دي صناديق بتتبع مؤشرات زي S&P 500 أو Nasdaq 100. مثال تاني هو Invesco QQQ ETF (QQQ) اللي بيتتبع أداء مؤشر Nasdaq 100.

3. صناديق السندات (Bond ETFs)

دي صناديق بتستثمر في السندات وبتوفر دخل ثابت. مثال على كده iShares iBoxx $ Investment Grade Corporate Bond ETF (LQD).

4. صناديق السلع (Commodity ETFs)

دي صناديق بتخليك تستثمر في السلع زي النفط أو الذهب. مثال على كده SPDR Gold Shares (GLD) اللي بيتتبع أداء سعر الذهب.

5. صناديق العملات (Currency ETFs)

دي صناديق بتتبع أداء العملات أو سلة من العملات. مثال على كده Invesco DB US Dollar Index Bullish Fund (UUP) اللي بيتتبع أداء مؤشر الدولار الأمريكي.

مثال على الاستثمار

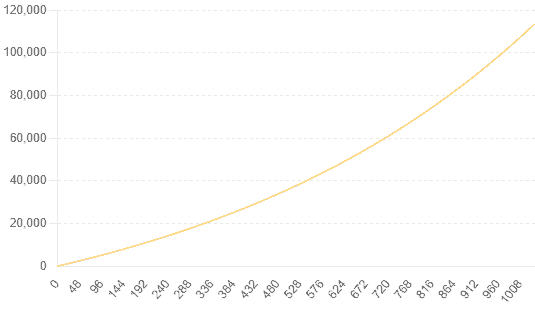

لو استثمرت 50 دولار كل أسبوع في صناديق الاستثمار المتداولة لمدة 20 سنة، ممكن تشوف مدخراتك تنمو بشكل كبير. خلينا نفترض إن العائد السنوي كان حوالي 7%. في نهاية الـ20 سنة، هيكون عندك تقريبًا 114,000 دولار. ده نتيجة استثمار 52,000 دولار فقط، والباقي عوائد من السوق.

رسم بياني لنمو الاستثمار

ده رسم بياني بيوضح نمو استثمار 50 دولار كل أسبوع في صناديق الاستثمار المتداولة على مدار 20 سنة:

الفارق بين صناديق الاستثمار المتداولة ETFs وصناديق الاستثمار المشتركة Mutual Funds والاسهم العادية Stocks

| Exchange-Traded Funds | Mutual Funds | Stocks |

|---|---|---|

| Exchange-traded funds (ETFs) are a type of index funds that track a basket of securities. | Mutual funds are pooled investments into bonds, securities, and other instruments. | Stocks are securities that provide returns based on performance. |

| ETF prices can trade at a premium or at a loss to the net asset value (NAV) of the fund. | Mutual fund prices trade at the net asset value of the overall fund. | Stock returns are based on their actual performance in the markets. |

| ETFs are traded in the markets during regular hours, just like stocks are. | Mutual funds can be redeemed only at the end of a trading day. | Stocks are traded during regular market hours. |

| Some ETFs can be purchased commission-free and are cheaper than mutual funds because they do not charge marketing fees. | Some mutual funds do not charge load fees, but most are more expensive than ETFs because they charge administrative and marketing fees. | Stocks can be purchased commission-free on some platforms and generally do not have charges associated with them after purchase. |

| ETFs do not involve actual ownership of securities. | Mutual funds own the securities in their basket. | Stocks involve physical ownership of the security. |

| ETFs diversify risk by creating a portfolio that can span multiple asset classes, sectors, industries, and security instruments. | Mutual funds diversify risk by creating a portfolio that can span multiple asset classes, sectors, industries, and security instruments. | Risk is concentrated in a stock’s performance. |

| ETF trading generally occurs in-kind, meaning they are not redeemed for cash. | Mutual fund shares can be redeemed for money at the fund’s net asset value for that day. | Stocks are bought and sold using cash. |

| Because ETF share exchanges are usually treated as in-kind distributions, ETFs are the most tax-efficient among all three types of financial instruments. | Mutual funds offer tax benefits when they return capital or include certain types of tax-exempt bonds in their portfolio. | Stocks are taxed at either ordinary income tax rates or capital gains rates. |

أمثلة على صناديق الاستثمار المتداولة المتاحة

SPDR S&P 500 ETF (SPY)

ده واحد من أشهر ETFs في العالم وبيتيح للمستثمرين تتبع أداء مؤشر S&P 500 اللي بيضم أكبر 500 شركة أمريكية من حيث القيمة السوقية.

Invesco QQQ ETF (QQQ)

ده ETF بيتتبع أداء مؤشر Nasdaq 100 اللي بيضم أكبر 100 شركة غير مالية مدرجة في بورصة ناسداك، وبيشمل شركات تكنولوجية كبيرة زي Apple وMicrosoft وAmazon.

iShares MSCI Emerging Markets ETF (EEM)

ده ETF بيتيح للمستثمرين الوصول لأسواق الدول الناشئة، وبيضم شركات من دول زي الصين والهند والبرازيل.

Vanguard Total Bond Market ETF (BND)

ده ETF بيتتبع أداء مؤشر Bloomberg Barclays U.S. Aggregate Bond اللي بيضم مجموعة متنوعة من السندات الحكومية والخاصة.

SPDR Gold Shares (GLD)

ده ETF بيسمح للمستثمرين الاستثمار في الذهب بدون الحاجة لشراء الذهب الفعلي، وبيتتبع سعر الذهب في السوق العالمي.

الختام

صناديق الاستثمار المتداولة (ETFs) بتعتبر خيار ممتاز لأي مستثمر عايز ينوع استثماراته بسهولة ويقلل المخاطر المرتبطة بالاستثمار في أسهم أو أصول فردية. من خلال المعلومات والأمثلة دي، تقدر تبدأ رحلتك في الاستثمار في ETFs بثقة وتستفيد من الفرص المتاحة في السوق.

استثمار مبلغ صغير بشكل دوري في ETFs ممكن يكون ليه تأثير كبير على مدخراتك على المدى الطويل. بنهاية 20 سنة، ممكن تلاقي إن استثمارك البسيط نمو بشكل كبير وحقق عوائد كويسة.

لو عايز تعرف أكتر عن صناديق الاستثمار المتداولة وكيفية الاستثمار فيها، يفضل تزور المصادر المتاحة على الإنترنت زي Capital.com وInvestopedia.

ده كان دليلك الشامل لتداول صناديق الاستثمار المتداولة (ETFs)، ونأمل إنه يكون ساعدك تفهم أكتر عن الموضوع وتبدأ في استثمار ناجح.